OKX Ventures:一文详解RWA赛道六大核心资产市场

作者:Esme Zheng, OKX Ventures

当前市场环境中,「Real-World Assets」(RWA,真实世界资产)正迅速崛起。今年 7 月,CoinGecko 在 2024 年第二季度加密行业报告中指出,Meme Coin、人工智能和 RWA 成为最热门的类别,占据了 77.5% 的网络流量。

花旗、贝莱德、富达和摩根大通等传统金融巨头也纷纷入局。根据 Dune Analytics 的数据显示,今年以来,RWA 叙事的增长幅度位列第二,上涨 117%,仅次于 Meme。本文将全面梳理 RWA 赛道的发展现状及未来机遇。

TL;DR

RWA是增长最快的DeFi 领域之一,2023全年TVL 翻倍且2024年初至今链上资产价值也已增长50%,高达120亿美元 (不包括稳定币)。而其中增长最快的且占比最大的分别是私人信贷市场(占76%),美债产品(占17%),其余的较大占比则是黄金为首的贵金属稳定币、房地产代币等。

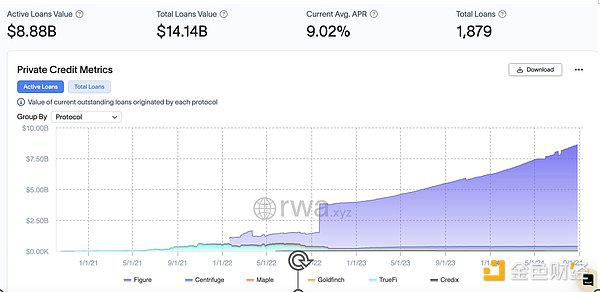

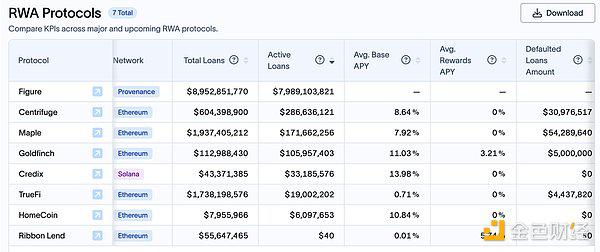

当前有近15家主流发行商提供超过32种代币化的美债相关产品,资产总额超过20亿美元,相比年初有了1627%的增长。主流的六种链上信贷协议Figure, Centrifuge, Maple, Goldfinch, TrueFi, Credix等合计活跃贷款总额88.8亿美元,较年初增长43%。

继稳定币在链上成功采用以及链下中心化发行者获得极具吸引力的净息差之后,RWA演变的下一阶段将由代币化的美国国债发行推动。在此过程中,代币持有者通过直接投资于期限短、流动性强且由美国政府支持的现实世界资产,获取了净息差的最大份额。

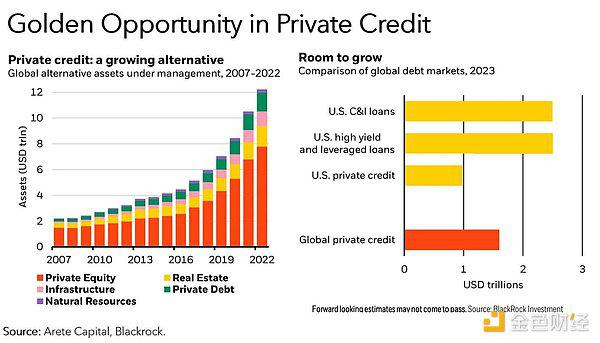

链上私人信贷借贷市场在中心化金融坏账崩溃后面临重大挑战,如今在RWA叙事的推动下正在经历复苏,尽管目前链上信贷总额仅占传统1.5 万亿美元私人信贷市场的不到0.5%,但大幅的上升趋势表明链上信贷领域具有进一步扩张的巨大潜力。

现实资产代币化在传统金融领域的应用场景中涉及到大量的资产发行、交易等操作,对于掌握核心资产的金融机构来说,合规和安全保障是主要的诉求。RWA 需要存在于“可信金融”或“可验证金融”中,并且需要是“受监管的加密货币”。尤其是在稳定币的背景下,它们仍然需要链下中介机构的大量参与,以进行审计、合规和资产管理,这些都需要信任基础。

一、RWA赛道现状

1、市场供需

1.RWA 的核心逻辑是将现实世界中的金融资产(如美国国债、固定收益证券等生息资产,以及股票等权益类资产)的收益权映射到区块链上,并通过抵押链下资产获取链上资产的流动性。而对于黄金、房地产等实物资产,则是通过将其引入链上,利用区块链技术来提升交易的便利性和透明度。

2.在早前美联储不断加息缩表的大背景下,高息大幅影响风险市场的估值,缩表大幅抽取了加密市场流动性,导致DeFi市场的收益率不断下降,彼时高达5%的美债无风险收益率成为了加密市场的香饽饽。热度最高的有类似MakerDAO大举购买美债作为储备资产的行为,除了增加资产多样性,稳定汇率,减少单点风险,其中最重要的是满足Crypto世界对于现实世界金融资产收益率的单方面需求。

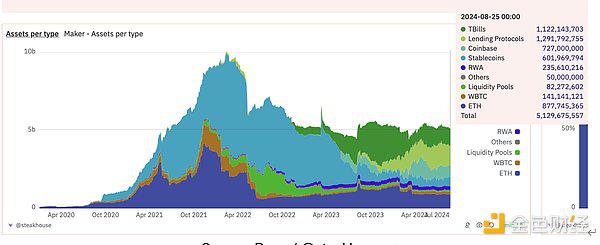

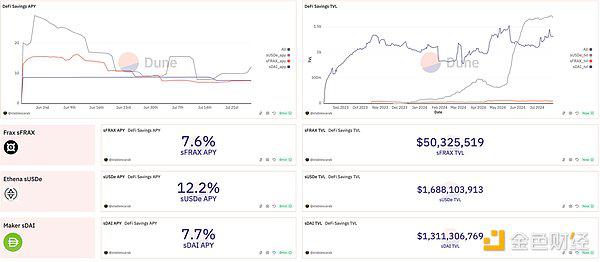

Source: Dune / @steakhouse

3.市面上流通大量稳定币,在高利率环境下,持有者根本得不到任何收益,实际上是在付出机会成本。中心化稳定币将利润私有化,将损失社会化。需要更多种类的RWA资产以有效利用这些稳定币,给用户产生收益,并且给DeFi市场带来更多流动性。

4.对于 Franklin Templeton 和 WisdomTree 等大型知名资产管理公司而言,代币化代表着开辟新的分销渠道,以接触新的客户群,这些客户更愿意将资产以数字形式存放在区块链上,而不是存放在传统的经纪或银行账户中。对他们来说,代币化国库券是他们的“滩头市场”。

5.传统金融领域越来越注重与DeFi技术的结合,通过资产通证化来降本增效,并解决传统金融中的固有问题。将现实世界资产(如股票、金融衍生品、货币、权益等)映射到区块链上,不仅扩展了分布式账本技术的应用范围,还使得资产的交换和结算更加高效。除探索新的分销渠道外,更着重于技术为传统金融体系带来的显著的效率提升和创新。

2、市场规模:

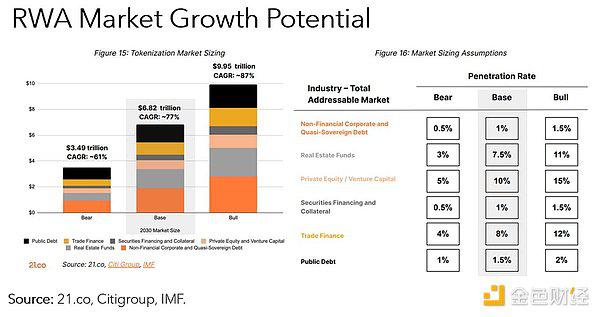

●RWA链上资产规模约120亿, 加上稳定币市值总体超过1800亿美元。通过区块链技术,将传统金融资产数字化,不仅能够提高透明度和效率,还能吸引更多用户进入这个新兴市场。根据21.co,花旗以及IMF的报告,2030 年代币化资产的总价值在基本市场情况下预计有机会增长到 6.8 万亿美元。

Source: 21.co, Citigroup, IMF

● 私人信贷和美国国债是代币化的主要资产——这两个市场分别从数百万美元增长到总贷款价值 88 亿美元的借贷市场(63%年增长)和超20亿美元的国债市场(2100%年增长)。代币化国债仍然是一个具有巨大潜力的新兴领域——富兰克林邓普顿、贝莱德和 Wisdomtree 是这个领域的早期领导者。

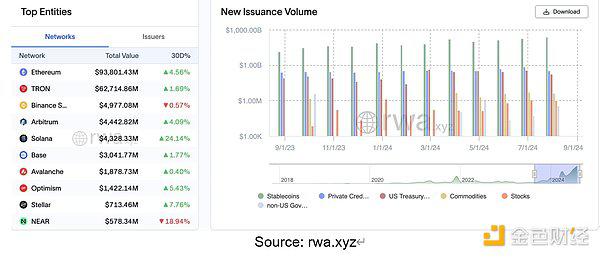

Source: rwa.xyz

● 美联储的政策对 RWA DeFi 领域的扩张和格局产生直接的重大影响:

● 2022 年第三季度,私人信贷支持的 RWA 占 RWA 总 TVL 的 56%,而美国国债支持的 RWA 的份额为 0%。

2023 年第三季度,私人信贷支持的 RWA 在 RWA TVL 总额中的份额下降至 18%,而美国国债支持的 RWA 的份额上升至 27%。

2024年8月底截止本文发布前,私人信贷支持的RWA占总TVL的76%, 美国国债支持的 RWA 的份额回稳至17%。

Source: rwa.xyz

1)市场推手:

收益化(生息、固收)RWA 的增长迅猛。2024 年至今,非稳定币 RWA 的链上价值增加了 41.1 亿美元,大多来自国债、私人信贷和房地产代币。当前的整体增长和生态完善主要归因于以下三个方面:

机构兴趣和新产品, 例如

贝莱德、Superstate 等机构推出新的链上国债产品和 T-bills 基金。

Ondo 推出USDY, Centrifuge与Maker及BlockTower的合作等。

基础设施完善, 例如

M^0 Labs 开发机构级稳定币中间件, 可用作其他产品的构建模块。

Ondo Global Markets 创建双向系统,实现链上代币和链下账户之间的无缝转移。

DeFi 的结合, 例如

Morpho 允许创建非托管保险库,将 RWA 收益传递给 DeFi 用户;与Centrifuge结合支持抵押借贷。

TrueFi 推出 Trinity,让用户存入代币化美债作为抵押品,铸造可在 DeFi 中使用的与美元挂钩的资产。

DAO的持有资产多元化 (Maker)

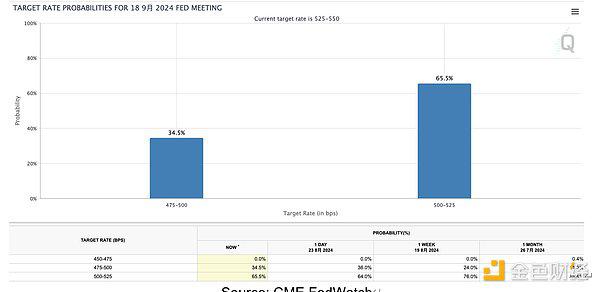

鉴于美联储主席鲍威尔的最新表态,自加息周期开始以来,联储首次传递出鸽派信号,显示其重点正在从控制通胀转向支持经济增长和就业。降息周期的趋势已逐步形成,预计将刺激杠杆资金回流。目前,CME美联储观察工具显示,9月降息25个基点的可能性最大。然而,8月CPI和非农数据即将公布,若数据超出预期,9月降息50个基点的概率将上升。

高利率政策持续下T-bill仍将是闲置资金的首选,而连续降息趋势则会对市场带来深远影响。一方面,低利率环境可能会刺激投资者寻求更高收益的机会,推动资金流入高收益的DeFi领域。另一方面,传统资产的收益率下降,可能促使更多的RWA 进行代币化,以在DeFi平台上寻求更高的回报率。届时,市场竞争格局可能会发生变化,更多的资本将流入结合DeFi技术的高收益RWA应用场景,进一步推动整个链上经济的发展。

Source: CME FedWatch

2)主要用户画像:

根据Galaxy Digital 的 2023 年全年统计数据,大多数 RWA 的链上需求主要由少数原生加密货币用户推动,而非新进入的加密货币采用者或转向链上的传统金融用户。这些与 RWA 代币交互的地址大多在这些资产创建之前就已在链上活跃。以下数据仅针对持有代币化国债和主流私人信贷资产的地址进行了分析:

● 唯一地址:截至 2023年8 月 31 日,共有 3,232 个UA持有 RWA 资产。而2024年8月26日有共计61,879个持有地址,增长 1,815%。

● 地址平均年龄:882 天(约 2.42 年),表明这些用户自 2021 年 4 月左右以来一直活跃。

● RWA 平均年龄:375 天,表明这些资产对比地址而言相对较新。

● 与 RWA 交互的最老地址可以追溯到 2016 年 3 月 22 日,已有 2,718 天。

● 分布显示钱包地址集中年龄在 700-750 天左右。

按年龄组划分的地址数量:

● <1 年:17%(545 个地址)

● 1 至 2 年:27%(885 个地址)

● 2 至 3 年:36%(1,148 个地址)

● 3 年以上:20%(654 个地址)

而根据Transak报告统计,2024年中仅以太坊链上的 RWA 代币持有者总数就超过 97,000 人,共拥有超过205,000 个唯一地址。这些代币在去年增加了约 38,000 名持有者。

自 2024 年初以来,RWA 代币的整体 DEX 交易量也出现了大幅增长。2023 年 12 月的 DEX 交易量约为 23 亿美元,到 2024 年 4 月飙升至 36 亿美元以上。

而2024年迄今,随着传统金融机构对RWA的采用大幅增加,我们可以预见越来越多的传统金融用户将逐步进入加密领域,带来新的增长动力和增量资金。

二、六大核心资产详解

代币化RWA市场按照资产类别分为6个大类,依据市值排名顺序分别是:稳定币,私人信贷,政府债券(美债),大宗商品,房地产,股票证券:

Source: OKX Ventures, rwa.xyz, Statista, 21.co

链上现实世界资产(RWA)的总市值为 183.12 亿美元,而链下传统资产的总市值为 685.5 万亿美元。假设链下传统资产的总市值每天增加 1 个基点(1bps,0.01%),这将带来约 68.5 亿美元的增量,接近链上资产市值的37%。从这个角度看,链下资产即使是微小的增长,也能对链上资产产生巨大的推动作用。

稳定币

稳定币在市场中展现了明确的产品市场匹配(PMF),并创造了显著的货币化机会。以今年第一季度为例,尽管 Tether 管理的资产规模仅为 Blackrock 的一小部分(700 亿美元 vs 8.5 万亿美元),但其盈利却超过了 Blackrock(14.8 亿美元 vs 11.6 亿美元)。

市场情况:

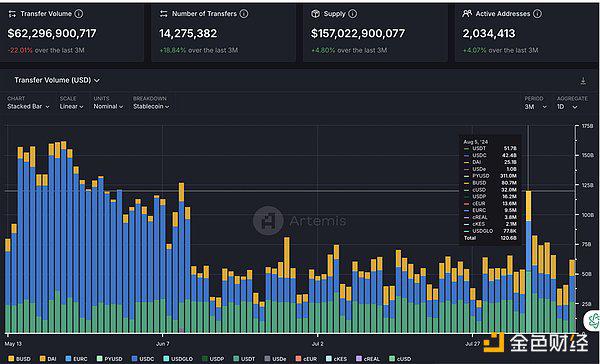

稳定币目前的市值约1700亿美元,月交易额高达1.69万亿,超过1700万个月活跃地址,总持有人数超 1.17 亿。

● 中心化稳定币依然占据绝对主导地位: USDT 占有近 70% 的市场份额,约1145.7亿美元;USDC占20%, 市值约334.4亿美元;

● 去中心化稳定币市占率保持稳定: DAI占3%,市值约51.9亿美元;Ethena占2%,市值约33.1亿美元;

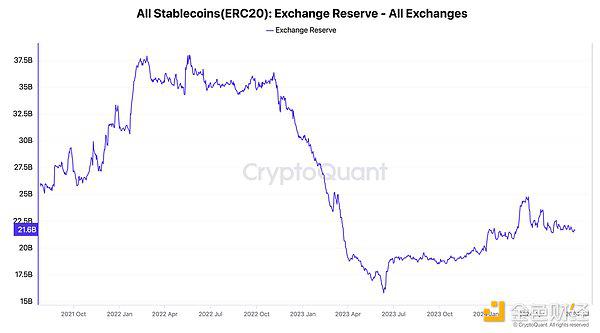

● 存放在中心化交易所中的稳定币约有216.3亿,占总供应的13.2%;其余流通约48.38%存在以太坊上,35.95%在以太坊上,以及1%-3%左右分别在BSC, Arbitrum, Solana, Base, Avalanche, Polygon链上。

Source: CryptoQuant, Artemis

主要市场问题:

● 价值分配失衡:中心化稳定币往往将利润私有化,却将潜在损失社会化,导致利益分配不均。

● 透明度缺失:像 Tether 和 Circle 这样的中心化稳定币在透明度上存在严重问题,用户被迫承担不必要的风险。例如,在 SVB 破产期间,市场无法获知 Circle 或 Tether 是否与 SVB 有任何财务敞口,也不清楚它们的储备金存放在哪些银行。同样,Tether 一直利用部分储备进行借贷和投资活动。根据 TBO 出具的审计报告,大约 6.5% 的储备金已被借出,约 4% 投资于贵金属,另有约 2.5% 被归类为其他投资。Tether 的这种运作模式使其容易受到银行挤兑的影响,流动性紧缩可能成为潜在的黑天鹅事件。

● 去中心化稳定币的扩展性受限:去中心化稳定币面临扩展难题,因为它们通常需要超额抵押大量资产。而随着稳定币市场需求的增长,仅依赖单一的加密资产作为抵押可能无法满足需求。此外,设计不佳的算法稳定币已经多次失败,暴露了抵押不足和机制不稳定的风险。

热门选手

● Ethena: 提供相对较高的APY,高达12.2%,当前sUSDe TVL约17亿;从年初推出至今市值增长了978%。Ethena 采用的 Delta Hedge 策略在牛市环境中特别有吸引力。在多头头寸占主导地位的情况下,资金费率对空头持有者来说通常是有利的。这种策略允许 Ethena 在保持稳定的同时,吸引那些希望对冲市场波动并在牛市期间从正的资金费率中获利的交易者。

● Maker (now Sky): APY 7.7%, 当前sDAI TVL约13亿;存入DSR的DAI超过20亿,是市面上流通的所有DAI的38%,自去年8月创始人Rune宣布提供高达8%的收益率以来存款提升197%,市值稳定在50亿美元出头。抵押品TVL为77.4亿美元,抵押率为147%。Maker将美国国债整合到其投资组合中,使其收入来源多样化并增强了收入稳定性。整合质押stETH并将其作为抵押品来铸造 DAI。还解除了质押的15%削减惩罚,促进稳定性并使持有者的利益与生态系统的可持续性保持一致。

Source: Dune / @stablescarab

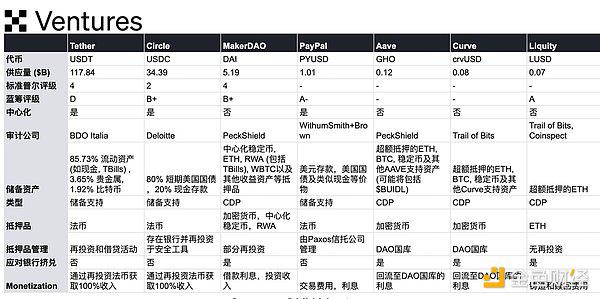

主流稳定币一览

Source: OKX Ventures

未来展望:

● DAI 之所以能蓬勃发展,很大程度上依赖于 Curve 持有者向 3pool 支付的巨额补贴,提供了强大的护城河。随着 Maker 转型为更加中心化的 Sky生态,这一策略虽然务实,却引发了社区的广泛争议。许多人担心USDS的转变会导致 Maker 失去原有的去中心化优势,最终被更可靠的替代品吞噬其份额。未来能否实现其结合美债以及subDAO的模型以快速提升Sky生态规模的愿景还有待观察。

● 与之对应的是Liquity则选择了一条截然相反的道路。其v2 $BOLD,仅由 ETH(和 LST)支持的完全以太坊原生的稳定币,按照目前的机制来看将吸引大量抵押品。坚持最大程度去中心化和弹性的 CDP是否会使其成为一种小众利基市场产品?我们期待用户用他们的真金白银做出投票。

● 稳定币领域中低波动性资产的日益普及。市场经过上一周期的教育,大家对加密金融资产的底层风险控制更加保守和严谨,尤其体现在对于货币发行背后的抵押物选择和风险控制措施上,上一轮周期拿高波动及内生资产作抵押品的项目,比如LUNA为代表的大部分高风险算法稳定币项目已经销声匿迹。

● 由于业务线清晰简单,监管成本也更为可控且具有一贯性。大型金融公司开始瞄准相对盈利且易切入的稳定币业务。Paypal推出的PYUSD已经达到10亿发行量,而自5月29日宣布进入Solana以来市值增长了155%,PYUSD的Solana链上供应量也增长近了4685%。同理,京东计划推出的与港币挂钩的稳定币也是试图在此分一杯羹,同时寻求数字金融的新增长点。

● 圈子仍在等待更多的立法指导,尤其是在储备金报告和流动性要求方面。Circle 一直强调透明度,并从 Grant Thornton 转向德勤 Deloitte 进行审计,以增强对其储备金的信心。Tether 的透明度问题长期以来备受争议。虽然 Tether 声称其所有 USDT 都是由等值的法定货币储备支持,但关于其储备金的具体细节和独立审计一直缺乏透明度。2024 年,美国监管机构正在推动更多的透明度和合规性要求,预计 Tether 也将受到这些要求的约束。

私人信贷:

通过信用协议代币化,金融机构通过债务工具向企业提供贷款。

在传统金融中,私人信贷是一个价值 1.5 万亿美元的巨大市场。加密信贷协议已经将超过 130 亿美元的贷款代币化,目前有超过 80 亿美元贷款给现实世界的企业,为链上贷方创造了回报。对于链上交易者来说,私人信贷因其更高的收益潜力而具有吸引力。例如,通过Centrifuge等协议借出稳定币可获得 8.7% 的平均年化收益率,超过AAVE等平台通常的 4-5% 年化收益率,当然风险也随之增加。

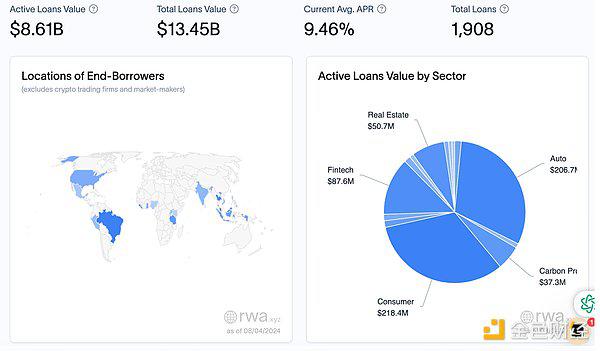

Source: rwa.xyz

在整个贷款组合中,Consumer类贷款占据了 $218.4M,占比最大,显示出其在整体贷款中的强劲需求。汽车行业贷款紧随其后,金额为 $206.7M。金融科技行业的贷款额为 $87.6M,尽管占比相对较小,但显示了快速增长,反映了科技创新对金融市场的影响。房地产——包括住宅和商业地产融资($50.7M)和碳项目融资($37.3M)虽然占比更小,但也在其特定领域中发挥着重要作用。

链上信贷发行和分配的优势最明显地体现在显著降低的资本成本上,运营效率更高的机构 DeFi 基础设施能够显著节省资本成本,并为现有和新的私人信贷产品提供新的分销渠道。在银行业务紧缩的推动下,正在传统金融领域中开辟出一个重要的利基市场。这种向非银行贷款的转变为私人信贷基金和其他非银行贷款机构提供了良好的机会,吸引了寻求更平稳、更高回报的养老金计划和捐赠基金的兴趣。

私人信贷作为另类资产的一部分,已经在过去十几年中显著增长,尽管目前在全球债务市场中的占比还相对较小,但其作为一个不断扩大的市场,具有巨大的增长空间。

需求端逻辑

融资需求:

企业: 现实世界中,许多企业(尤其是中小企业)需要低成本的融资,以支持运营、扩展或短期资金周转。

融资困难: 传统金融机构的贷款程序复杂且时间长,导致企业难以迅速获得所需资金。

信用协议代币化:

Tokenization: 通过将信用协议代币化,金融机构可以将债务工具转化为可在链上交易的代币。这些代币代表了企业的贷款或应收账款等债务工具。

流程简化: 代币化简化了融资流程,使企业能够更快、更高效地获得资金。

出借方逻辑

相关机会:

高收益: 投资私人信贷通常可以获得比传统债务工具更高的收益,因为企业愿意支付更高的利率以换取快速融资。

多样化投资组合: 私人信贷为用户提供了多样化的机会,分散风险。

风险和挑战:

理解困难: 用户可能难以理解私人信贷的运作机制,特别是涉及链下资产的部分。

违约风险: 用户担心借款人可能会跑路,导致贷款违约。特别是如果链下资产审计不透明,借款人可能会利用一笔应收账款凭证在多个平台上借钱,增加了违约风险。

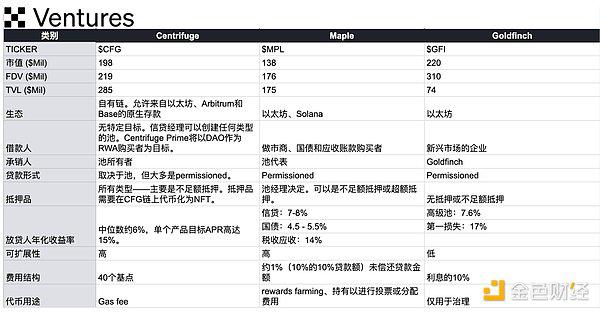

代表项目:

1.Maple Finance: 提供链上私人信贷,通过代币化的信用协议,为企业提供快速融资,同时为出借方提供高收益的投资机会, 类似的模式还有TrueFi (和Maple一样也提供美国国债产品)以及Goldfinch。

2.Centrifuge: 撮合平台; 将应收账款和其他债务工具代币化,通过链上市场撮合出借方和借款企业,简化融资流程,降低融资成本, 满足中小型企业信贷需求。

Source: OKX Ventures

链上供应链金融的用例:

● 智能合约自动支付:在满足预定义条件后,智能合约可以自动向供应商发放付款。设定清晰的违约处理机制,通过智能合约自动触发,保护用户利益。

● Invoice 代币化:发票可以代币化以促进其交易,为供应商提供流动性。

● 透明审计:区块链提供了不可篡改的分类账,简化了审计和尽职调查。但仍需通过独立的第三方审计机构对链下资产进行严格审计,确保资产的真实性和唯一性,减少多平台借款的风险。

● 风险评估: 引入基于链上的信用评分系统,对借款企业进行风险评估,帮助用户做出更明智的决策。

链上解决的问题:

● 交易缓慢且不透明:区块链提高了供应链金融的透明度并加快了交易速度,使所有参与方受益。

● 交易成本高:智能合约可以自动化供应链金融中的许多流程,减少文书工作和中间人,从而降低成本。

● 信贷渠道:DeFi 可以为传统上议价能力较弱的中小企业 (SME) 提供更民主的融资渠道。

3.国债产品:

代币化的政府债务工具。参考ETF的概念, 可以把这类资产比喻为BTF(Blockchain Transfer Fund)。链上的RWA美债产品代币代表持有和分配这些债务所产生的收益权,而不是国债本身的所有权,其中涉及更多出入金和合规问题。

在高利率环境下,一些加密货币玩家开始关注传统金融资产,以实现配置多元化。随着利率的上升,需求方寻求安全且收益稳定的资产,像国债这样的产品自然成为了他们的选择。

代币化国债的采用浪潮是由以下两个因素共同推动的:DeFi 收益机会减少(因为对链上杠杆的需求降低);以及交易者对受益于美国紧缩货币政策的短期类货币工具的需求转变。这一趋势还体现在大量链下银行存款流入货币市场基金,这是由低银行存款利率和长期未实现资产损失敞口推动的。机构 DeFi 基础设施的出现预计将进一步推动全球对安全、创收和流动性强的现实世界资产的需求不断增长的趋势。

当前收益率曲线的形状表明短期利率较高,长期利率较低。大多数产品选择持有 1 个月至 6 个月的国库券,有些产品甚至持有隔夜逆回购和回购证券以寻求更高收益。